○丸森町国民健康保険税条例施行規則

平成20年3月27日

規則第3号

(趣旨)

第1条 この規則は、丸森町国民健康保険税条例(昭和33年丸森町条例第21号。以下「条例」という。)の施行に関し、必要な事項を定めるものとする。

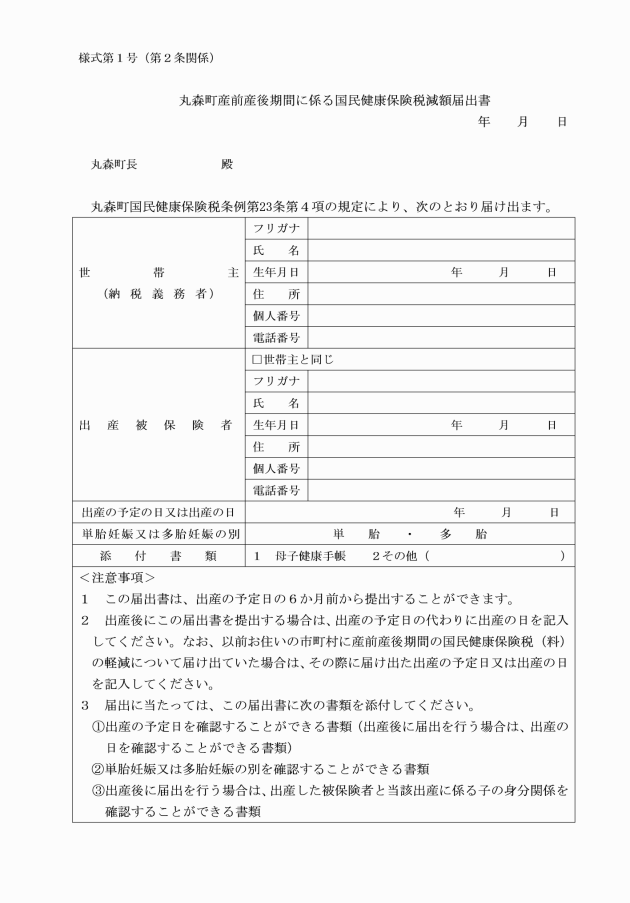

2 国民健康保険税の納税義務者は、前項の届出に当たり、次に掲げる書類を添えなければならない。

(1) 出産の予定日を明らかにすることができる書類

(2) 多胎妊娠の場合には、その旨を明らかにすることができる書類

(3) 出産後に前項に規定する届出を行う場合には、出産した被保険者と当該出産に係る子との身分関係を明らかにすることができる書類

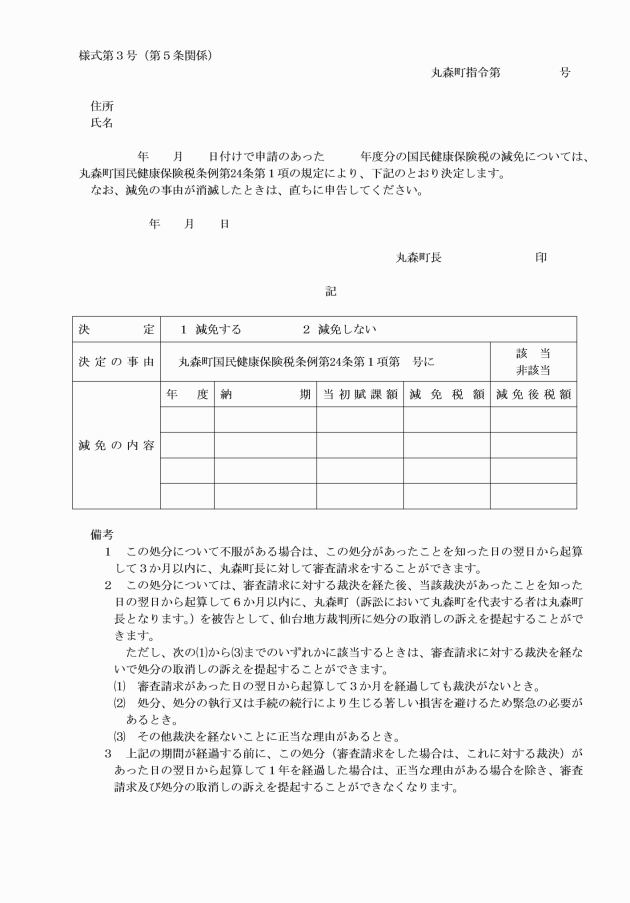

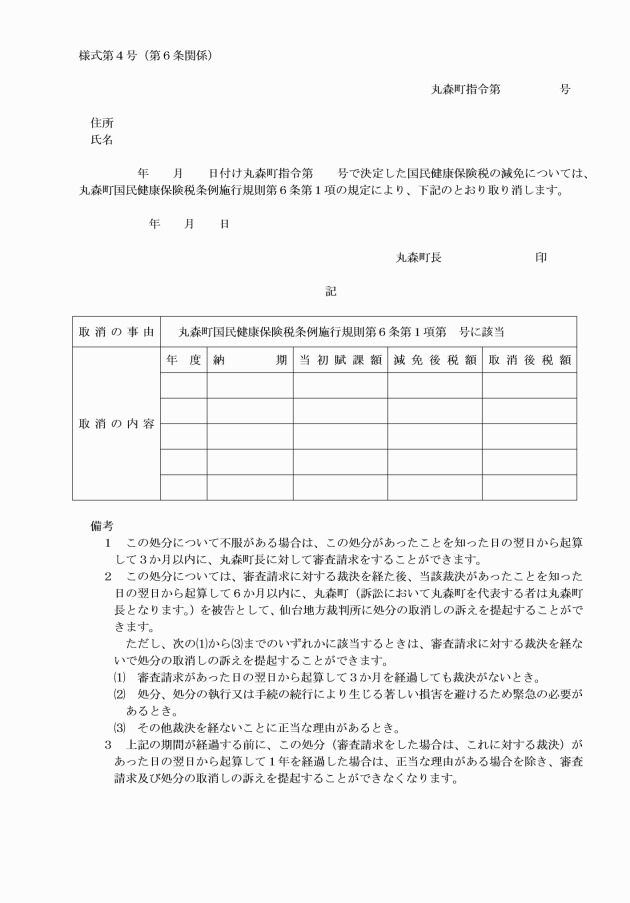

(1) 減免決定者の資力の回復その他事情の変化により減免が不適当と認めたとき。

(2) 偽りの申請その他不正の行為により減免承認決定を受けたとき。

2 前項の規定により減免を取り消した場合において、減免決定者が減免により免れた保険税があるときは、町長は、当該保険税を速やかに徴収しなければならない。

(補則)

第7条 この規則に定めるもののほか、保険税の減免に関し必要な事項は、別に定める。

附則

この規則は、平成20年4月1日から施行する。

附則(平成21年6月29日規則第11号)

(施行期日)

1 この規則は、公布の日から施行し、平成20年7月1日から適用する。

(適用区分)

2 改正後の丸森町国民健康保険税条例施行規則の規定は、平成20年度以後の年度分の国民健康保険税から適用する。

附則(平成25年8月12日規則第19号)

(施行期日)

1 この規則は、公布の日から施行する。

(適用区分)

2 改正後の丸森町国民健康保険税条例施行規則の規定は、平成25年度以後の年度分の国民健康保険税について適用し、平成24年度分までの国民健康保険税については、なお従前の例による。

附則(平成27年12月28日規則第16号抄)

(施行期日)

第1条 この規則は、平成28年1月1日から施行する。

(丸森町国民健康保険税条例施行規則の一部改正に伴う経過措置)

第9条 この規則の施行の際、第10条の規定による改正前の丸森町国民健康保険税条例施行規則の様式による用紙で、現に残存するものは、当分の間、所要の修正を加え、なお使用することができる。

附則(平成28年3月30日規則第11号)

(施行期日)

1 この規則は、平成28年4月1日から施行する。

(経過措置)

2 行政庁の処分その他の行為又は不作為についての不服申立てに関する手続であってこの規則の施行前にされた行政庁の処分その他の行為又はこの規則の施行前にされた申請に係る行政庁の不作為に係るものについては、なお従前の例による。

附則(平成30年3月23日規則第1号)

この規則は、平成30年4月1日から施行する。

附則(令和4年3月9日規則第2号)

(施行期日)

1 この規則は、令和4年4月1日から施行する。

(適用区分)

2 この規則による改正後の丸森町国民健康保険税条例施行規則の規定は、令和4年度以後の年度分の国民健康保険税について適用し、令和3年度分までの国民健康保険税については、なお従前の例による。

附則(令和4年3月30日規則第7号)

この規則は、令和4年4月1日から施行する。

附則(令和5年12月20日規則第25号)

(施行期日)

1 この規則は、令和6年1月1日から施行し、令和5年11月以後の出産について適用する。

(適用区分)

2 この規則による改正後の丸森町国民健康保険税条例施行規則の規定は、令和5年度分の国民健康保険税のうち令和6年1月以後の期間に係るもの及び令和6年度以後の年度分の国民健康保険税について適用し、令和5年度分の国民健康保険税のうち令和5年12月以前の期間に係るもの及び令和4年度分までの国民健康保険税については、なお従前の例による。

附則(令和7年3月31日規則第9号)

この規則は、令和7年4月1日から施行する。

別表(第3条関係)

区分 | 減免の範囲 | 減免の割合 | 摘要 |

条例第24条第1項第1号に該当する場合 | 1 天災その他の災害により納税義務者が死亡した場合で、かつ、地方税法(昭和25年法律第226号。以下「法」という。)第9条の規定により当該納税の義務を承継すべき相続人(以下「相続人」という。)において保険税の納付が著しく困難であると認められるとき。 | 所得割額、均等割額、平等割額の全部 | 災害を受けた日以後において到来する納期において納付すべき当該年度の税額について適用する。 |

2 天災その他の災害により納税義務者等(納税義務者及びその者と同一世帯に属する国民健康保険の被保険者をいう。以下同じ。)が障害者(法第292条第1項第9号に規定する障害者をいう。)となった場合で保険税の納付が著しく困難であると認められるとき。 | 所得割額、均等割額、平等割額の10分の9 | ||

3 天災その他の災害により納税義務者等の所有に係る住宅又は家財について損害を受けた損害の金額(保険金、損害賠償金等により補てんされるべき金額を除く。以下「損害金額」という。)の住宅又は家財の価格の10分の3以上であるもので、前年中の法第292条第1項第13号に規定する合計所得金額の同一世帯に属する国民健康保険の被保険者に係る合算額(以下「合算合計所得金額」という。)が600万円以下である場合において、次の各号のいずれかに該当し、かつ、保険税の納付が著しく困難であると認められるとき。 | |||

(1) 損害金額がその住宅又は家財の価格の10分の5以上で合算合計所得金額が300万円以下であるとき。 | 所得割額の全部 | ||

(2) 損害金額がその住宅又は家財の価格の10分の5以上で合算合計所得金額が450万円以下であるとき。 | 所得割額の2分の1 | ||

(3) 損害金額がその住宅又は家財の価格の10分の5以上で合算合計所得金額が450万円を超えるとき。 | 所得割額の4分の1 | ||

(4) 損害金額がその住宅又は家財の価格の10分の3以上10分の5未満で合算合計所得金額が300万円以下であるとき。 | 所得割額の2分の1 | ||

(5) 損害金額がその住宅又は家財の価格の10分の3以上10分の5未満で合算合計所得金額が450万円以下であるとき。 | 所得割額の4分の1 | ||

(6) 損害金額がその住宅又は家財の価格の10分の3以上10分の5未満で合算合計所得金額が450万円を超えるとき。 | 所得割額の8分の1 | ||

4 納税義務者等が冷害、凍霜害、干害等にあって農作物の減収による損失額の合計額(農作物の減収価額から農業災害補償法(昭和22年法律第185号)によって支払われるべき農作物共済金額を控除した金額)が、平年における当該農作物による収入額の10分の3以上であるもので、前年中の合算合計所得金額が1,000万円以下である場合(当該合算合計所得金額のうち農業所得以外の所得が400万円を超えるものを除く。)に次の各号のいずれかに該当し、保険税を納付することが著しく困難であると認められるとき。 | |||

(1) 合算合計所得金額が300万円以下であるとき。 | 農業所得に係る所得割額の全部 | ||

(2) 合算合計所得金額が400万円以下であるとき。 | 農業所得に係る所得割額の10分の8 | ||

(3) 合算合計所得金額が550万円以下であるとき。 | 農業所得に係る所得割額の10分の6 | ||

(4) 合算合計所得金額が750万円以下であるとき。 | 農業所得に係る所得割額の10分の4 | ||

(5) 合算合計所得金額が750万円を超えるとき。 | 農業所得に係る所得割額の10分の2 | ||

条例第24条第1項第2号に該当する場合 | 1 賦課期日後において生活保護法(昭和25年法律第144号)の規定による生活扶助の適用を受ける日 | 所得割額、均等割額、平等割額の全部 | 当該事由の存続する期間中に到来する納期において納付すべき当該年度の税額について適用する。 |

2 生活困窮のため慈善団体等からの私的な生活の扶助を受ける者で町長が必要と認めるもの | 所得割額、均等割額、平等割額の全部 | ||

条例第24条第1項第3号に該当する場合 | 後期高齢者医療制度の創設に伴い、制度創設時の後期高齢者若しくは制度創設後に75歳に到達する者又は65歳以上で後期高齢者医療広域連合の障害認定を受けた者が被用者保険から後期高齢者に移行することにより、当該被用者の被扶養者から国民健康保険の被保険者となった者(以下「旧被扶養者」をいう。)であるとき。 | 1 旧被扶養者に係る所得割額の全部 | 資格発生月に遡って減免適用することを妨げない。 |

2 旧被扶養者(条例第23条に規定する減額に該当する世帯(以下「減額該当世帯」という。)のうち同条第1号に該当する世帯(以下「7割軽減世帯」という。)及び第2号に該当する世帯(以下「5割軽減世帯」という。)に該当する世帯に属する者を除く。)に係る均等割額は、次の各号の区分に応じ、それぞれ当該各号に定める割合とする。 (1) 減額該当世帯に該当しない世帯(以下「減額非該当世帯」という。)に属する旧被扶養者 10分の5 (2) 減額該当世帯のうち条例第23条第3号に該当する世帯(以下「2割軽減世帯」という。)に属する旧被扶養者 軽減前の額の10分の3 | |||

3 旧被扶養者のみで構成される世帯(減額該当世帯のうち7割軽減世帯、5割軽減世帯及び特定世帯(条例第5条の2第1号に規定する特定世帯をいう。)を除く。)に係る平等割額は、次の各号の区分に応じ、それぞれ当該各号に定める割合とする。 (1) 減額非該当世帯 10分の5 (2) 減額該当世帯のうち2割軽減世帯に該当する世帯 軽減前の額の10分の3 (3) 減額非該当世帯で特定継続世帯(条例第5条の2第1号に規定する特定継続世帯をいう。以下同じ。)に該当する世帯 特定継続世帯に該当することによる軽減前の額の10分の2.5 (4) 2割軽減世帯に該当する特定継続世帯 特定継続世帯に該当することによる軽減及び2割軽減前の額の10分の1 | |||

条例第24条第1項第4号に該当する場合 | 1 条例第23条第2項の規定に該当する未就学児 | 条例第23条第2項の規定の適用後の被保険者均等割額の全額 | 被保険者が条例第24条第1項第4号に係る減免の要件に該当することが明らかであると認められる場合は、条例第24条第2項に規定する申請書の提出があったものとみなす。 |

2 国民健康保険税の納税義務者の属する世帯内で18歳に達する日以後の最初の3月31日以前である被保険者(未就学児を除く。) | 条例第5条及び第7条の2に規定する被保険者均等割額の全額(条例第23条第1項の規定の適用による減額がある場合は、その減額後の被保険者均等割額の全額) | ||

条例第24条第1項第5号に該当する場合 | 1 納税義務者等が失業、疾病その他の事由により、その年の合算合計所得見込額(失業給付金等を含む。)が皆無とみなされる者で保険税の納付が著しく困難であると認められるとき。 | 所得割の全部 | 当該事由が生じた以後において到来する納期において納付すべき当該年度の税額について適用する。 |

2 納税義務者等が失業、疾病、その他の事由により、その年の合算合計所得見込額(失業給付金等を含む。)が前年中の合算合計所得金額(合算合計所得金額が250万円を超える者を除く。)に比し甚だしく減少すると認める場合において、次の各号のいずれかに該当し、かつ、保険税の納付が著しく困難であると認められるとき。 | |||

(1) 10分の3以下に減少する場合 | |||

ア 前年の合算合計所得金額が100万円以下であるとき。 | 所得割額の全部 | ||

イ 前年の合算合計所得金額が180万円以下であるとき。 | 所得割額の10分の8 | ||

ウ 前年の合算合計所得金額が250万円以下であるとき。 | 所得割額の10分の6 | ||

(2) 10分の4以下に減少する場合 | |||

ア 前年の合算合計所得金額が100万円以下であるとき。 | 所得割額の10分の8 | ||

イ 前年の合算合計所得金額が180万円以下であるとき。 | 所得割額の10分の6 | ||

ウ 前年の合算合計所得金額が250万円以下であるとき。 | 所得割額の10分の4 | ||

(3) 10分の5以下に減少する場合 | |||

ア 前年の合算合計所得金額が100万円以下であるとき。 | 所得割額の10分の6 | ||

イ 前年の合算合計所得金額が180万円以下であるとき。 | 所得割額の10分の4 | ||

ウ 前年の合算合計所得金額が250万円以下であるとき。 | 所得割額の10分の2 | ||

3 納税義務者等が刑務所等その他これに準じる施設に収容されている者 | 当該被保険者分に限る課税額の全額 | 当該事由の存続する期間中に到来する納期において納付する当該年度の税額について適用するものとする。 | |

4 前各区分に掲げるもののほか、特別の事由があると町長が特に認めるとき。 | 課税額のうち町長が必要と認める割合 | 町長が認める日以後において納付すべき当該年度の税額について適用するものとする。 |